こんにちは。海外現採平凡サラリーマン”ぜろぐら”です。

今回はこれまで紹介してきたレバレッジETFのなかでスリーTOPとも言える”TQQQ””TECL””SOXL’”についてその違いと活用方法について考察していきたいと思います。

高い攻撃力を誇る3つのレバレッジETFですが、それぞれ特色がありますので少し詳細に見ていきましょう。

それぞれのETFのパフォーマンスの違い

まずは3つのETFについては過去の記事でも整理していますのでご参考ください↓

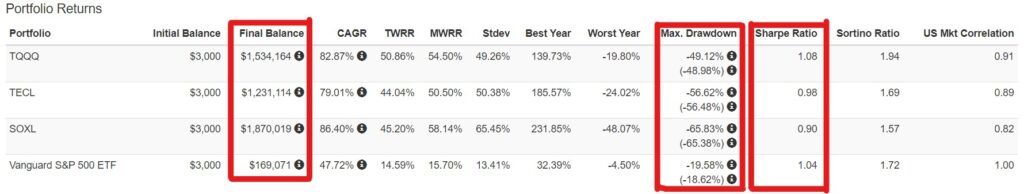

今回PortfolioVisualizerにて3つのETFを比較してみました。以下の表ではこれまでの10年間の結果を元に、初期投資を3000USDとして、毎月500USDを投資していったパターンです。

最終金額

結果的に最終金額合計はSOXL(1.87MUD)>TQQQ(1.53USD)>TECL(1.23USD)となりました。SOXLの成長は半端ないの一言で、たった毎月約5万円の投資で1.9億円くらいの資産を作ることが可能になりますので、本当に驚異的な数字です。TQQQも素晴らしいですね。TECLもすごいのですが3つの中では一番下となります。

標準偏差(価格変動=リスク)

価格変動幅=リスクを見ていきましょう。SOXL(65.45%)>TECL(50.38%)>TQQQ(49.26%)となります。ここではSOXLが一番高くボラティリティが高いことが伺えます。やはりじゃじゃ馬ですね。TQQQが一番ボラティリティが低く優秀ですね。TECLも僅差で負けましたが、TQQQとほとんど変わりありません。

Maxドローダウン

ドローダウンの%を見てみましょう。毎月末基準となりますがSOXL(65.83%)>TECL(56.62%)>TQQQ(49.12%)となります。SOXLがダントツで下がっていますね。やはり景気敏感株の影響もあり、下がり方が半端ではありませんね・・急転直下に耐えることが難しいと思う場合はTQQQのほうがいいでしょう。

シャープレシオ

シャープレシオでバランスの優劣(リスクとリターンからみる投資効率)を見てみましょう。TQQQ(1.08)>TECL(0.98)>SOXL(0.90)となっています。圧倒的にTQQQが優位ですね!バランスの良さでは一番です。その次にTECL、SOXLと続きますが、SOXLはボラティリティの高さが悪さをしているようですね・・

年間平均リターン

下記の表にて各ETFの年間リターンを見ていきます。

設定来で見ますとTQQQ(50.86%)>SOXL(45.20%)>TECL(44.04%)となります。安定のTQQQですね!しかしここ5年でみるとSOXL(90.98%)> TECL(70.59%)>TQQQ(69.46%)となります。半導体レバレッジのSOXLに勢いが見られますね。

どんな人に向いているのか?

これまでのPFの結果からもし3つのETFを選ぶのであればどういった人が適しているのかを考えてみました。

まずはTQQQを選ぶ人ですが、大きなリターンもほしいけど、同時にリスクを少しでも抑えたいという方向けであると思います。投資リターンを伸ばしたいが、暴落ストレスを少しでも緩和したいバランス重視の場合はTQQQのがこの3つの中では最も安定感に優れています。

次にTECLを選ぶ人ですが、正直僅差ですがリターンとリスク面でTQQQに劣後しますので積極的に選ぶ理由はないかなっと感じました。それでもアップルとマイクロソフトの比率は非常に高いので、PCやその他デバイス商品への期待が多い方には選びやすい銘柄であると思います。

最後にSOXLを選ぶ人ですが、半導体産業の将来に確信が持てて圧倒的なリターンを目指している方にとっては非常に魅力的なETFであると思います。まだ少額投資でリスクを取りやすい方や、自他ともに認めるアイアンハートの持ち主の方であればこのじゃじゃ馬を乗りこなすことができるかもしれません。

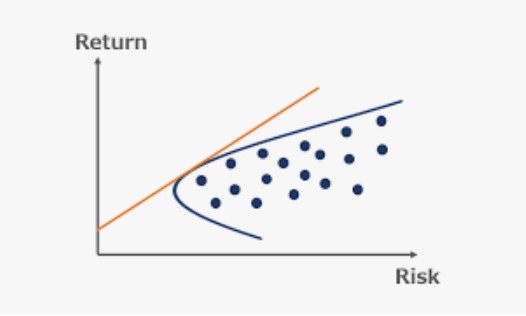

レバレッジとリスク/リターン

少し脇道にそれますが、レバレッジをかけて資産を運用することはリスクとリターンの関係から非常に有効であると考えます。以下は金融工学で言うところのリスクとリターンの関係です。レバレッジが行き過ぎてはいけませんが、適正範囲であればリターンの中央値を押し上げる効果があります。

2~3倍程度のレバレッジであれば大きく無理があるとは言えないとおもいますので、レバレッジETFはトライする価値があると考えます。

まとめ

今回はこれまでにご紹介した中で、TQQQ/TECL/SOXLという最大級の攻撃力を誇る3つのレバレッジETFについて比較記事をつくってみました。結論としては安定感とリターンを両立したい場合は”TQQQ”が、他を圧倒するリターンを追い求めたい場合は”SOXL”を選ぶのがいいと思います。それでも怖さを感じる場合はQQQの二倍レバレッジである”QLD”がいいかもしれませんね。

ぜろぐらも三つのETFを買って運用していますが、現在はSOXLを多めに買い足しています。まだ資産が少ないのでリスクを取りやすいことと、大きなリターンを取りたいからです。しかしSOXLを購買する前に手堅い銘柄の投資信託でしっかりとコアを形成できていますので、サテライト戦略として今積極的に買い進めることができています。やはりしっかりとヘッジして守備面を整備しているので,今攻撃へ意識を傾けることができているのだと思います。PFへの攻撃的なスパイスとしてレバレッジETFを活用するのはいかがでしょうか?

次回以降も引き続きレバレッジETFにスポットライトを当てて行きたいと思います。

コメント