こんにちは。海外現採平凡サラリーマン”ぜろぐら”です。

今回はレバレッジETFの中でも債権ETFである”TMF””TYD”について簡単に紹介をしていきます。

債権ETFにレバレッジ!?ということで使い所が難しいと思いますがそのあたりも少し補足して紹介していきたいと思います。

TMF及びTYDの概要

まずは”TMF”の概要から見ていきましょう。

”TMF”(Direxion Daily 20+ Year Treasury Bull)とはICE米国国債20年超指数の一日の値動きの3倍を目指した3倍レバレッジETFをとなります。

- 運営:ディレクション

- 設立:2009年4月

- 経費率:1.06%

- 直近10年平均リターン:11.43%

- 直近配当利回り:0.015%

TMFは米国20年超国債の値動き3倍に連動するETFで、債権にも関わらず値動きが激しく、S&P500には届かないもののそれくらいの価格上昇も期待できるETFです。分配利回りはほぼありません。レバレッジのない原指標はTLTとなります。

次に”TYD”の概要も見ていきましょう。

”TYD”(Direxion Daily 7-10 Year Treasury Bull)とはICE米国国債7-10年超指数の一日の値動きの3倍を目指した3倍レバレッジETFをとなります。

- 運営:ディレクション

- 設立:2009年4月

- 経費率:1.09%

- 直近10年平均リターン:8.74%

- 直近配当利回り:0.000%

TYDは米国7-10年の国債の値動き3倍に連動するETFで、上記のTMFに比べれば値動きはマイルドですが、それでも株式のように値上がりを期待することもできます。分配利回りはほぼありません。レバレッジのない原指標はIEFです。

TMF及びTYDの構成銘柄

まずはTMFの構成銘柄を見ていきましょう。20年超の国債ということで以下の通りとなります。

次にTYDの構成銘柄を見ていきましょう。7-10年の国債ということで以下の通りとなります。

TMF及びTYDのパフォーマンス

TMFとTYDのパフォーマンスを最も人気のあるS&P500連動”VOO”と比較してみました。以下の表が大体直近8年間のチャートとなります。VOOは約162%の成長であるのに対して、TMFは約27%、TYDは約24%です。

次にリターン詳細を見ていきましょう。バックテストで2011年1月~2021年4月までのデータを出してみました。初期投資を3000USDとして、その後毎月500USDを積みまして行くパターンです。

もしも約10年間この条件で買い増し続けた場合は資産合計がTMFは約0.10MUSD、TYDは約0.10MUSD(VOOは約0.17MUSD)でした。

標準偏差(価格変動リスク)はTMFが39.17%、TYDが17.71%(VOOは13.41%)です。

Maxドローダウンは毎月末基準でTMFは-50.20%、TYDは-23.87%(VOOは-20%)となります。債権にもかからずTMFの暴落はすごいですね・・

シャープ・レシオはTMFは0.40、TYDは0.54(VOOは1.04)となります。

そして米国株式との相関値はTMFが-0.40,TYDは-0.41(VOOは1.00)となります。後で言及しますがこの株式との相関が低いことが債権ETFの大きな特徴となります。

TMF及びTYDの長所/短所、活用方法

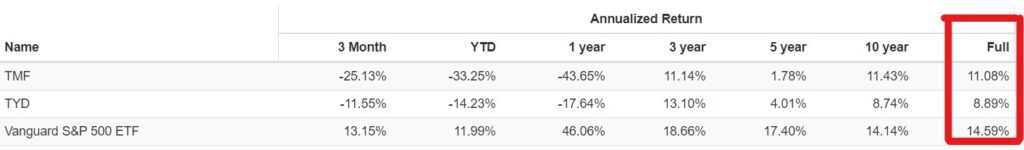

長所としては特に長期国債のTMFがそうなのですが、株式並みの値動きを見せますので、その分値上がり益を期待できるということです。TMFは10年平均リターンが10%を超えるような債権の中ではかなりのハイリターン商品です。以下設定来の年平均リターンはTMFが11.08%、TYDが8.89%(VOOは14.59%)です。

また株式とは逆相関の関係となりますのでその点リスクヘッジとしても優秀です。株式の調整局面や暴落局面では比較的安全資産と言われる債権へ資金がながれますので株式は下落、債権は上昇という状況になります。

短所として通常静かな値動きでPFをマイルドにさせる債権の効果が期待できません。特にTMFはボラティリティが高く、値動きがはげしいですので落ち着かないです。また債権のレバレッジ商品ではほとんど分配金を得ることができませんのでその点も残念なポイントとなります。

活用方法としては株式逆相関の特徴を活かして、少ない資金でレバレッジ債権ETFを購入し、PFのリスクヘッジを図ることです。やはり債権はリターンで見るとどうしても株式に劣後しますので、特に資産を伸ばしたい時期には債権へあまり大きく資金を振りたくありません。そんなときには今回紹介したTMFやTYDを利用することでPF安定のためのスパイスを少ない資金で実現できそうです。

まとめ

今回のまとめをしていきたいと思います。

- ”TMF”(Direxion Daily 20+ Year Treasury Bull)とはICE米国国債20年超指数の一日の値動きの3倍を目指した3倍レバレッジETFをとなります。

- ”TYD”(Direxion Daily 7-10 Year Treasury Bull)とはICE米国国債7-10年超指数の一日の値動きの3倍を目指した3倍レバレッジETFをとなります。

- 直近8年間でTMFは約27%、TYDは24%の上昇を見せました。

- 債権ETFにしては値動きが荒く、ボラティリティが高い商品です。

- 投資する場合は概ね株式逆相関の特徴に着目して、PFのリスクヘッジとして活用できます。

値動きの荒いレバレッジ債権ETFは面白い商品ですが、活躍の場が限られてきそうですね。でも個人的には尖ったETFなので好きです!ぜろぐらもレバレッジETFで大きくリターンを伸ばそうとしているところですが、多少ヘッジを準備する必要があると感じているので少しづつですがPFへ組み込んで行きたいと思っています。

今回”TMF””TYD”の紹介は以上となります。次回以降も続けてレバレッジETFの紹介をしたいと思います。

コメント