こんにちは。”ぜろぐら”です。

これまで別口座で個々資産運用をしてまいりましたが、連名口座で資産運用することが決まりました!この口座を”家族口座”と称します。この口座の運用方針を整理していきます。

なぜ家族口座を作ることになったのか?

2022年1月1日に家族会議が開催されました。香港嫁から数日前に一度資産計画について話し合いたいという依頼がありました。ぜろぐら家としては2021年4~5月にかけてフィリピン不動産を仕込み、うまく軌道に乗っていましたが家庭予算には2つの問題がありました。

一つ目は不動産の毎月支払いが全支出の半分をしめており、家計の毎月貯蓄がかなり目減りしたこと。2つ目は2年後に香港マンションのローンの繰り上げ返済及び5年後のフィリピン不動産の完成支払いという二つのイベントに対してまとまったお金が必要になること。

1つ目については嫁からさらなる家庭予算への拠出を要請されたのですが、香港嫁の言い値でうけては非常に厳しいのでその半分で手を打ちました。なお香港嫁の拠出はこれまで少なかったのですが今回彼女もアップすることで双方ともに拠出を増やすことになりました。当方としては絶対また拠出額をあげられ搾り取られるパターンを予想していたのですが・・以外にも嫁の負担額も増やしてきたので意外でした。それでも圧倒的にこちらの拠出額のほうが多いですが、これは触れないようにしましょう。

2つ目については大きな問題でしたし薄々気づいていました。2年後の香港マンションローン繰り上げ返済に必要な金額がざっと1,000万円なのですがその半分しか達成できないような現在のシュミレーションでした。そして5年後に迫るフィリピン不動産の支払いも約1,000万円なのですが、同じくこちらの達成もかなり厳しい状況であることも目に見えていました。

嫁とは新年初日に以上の現況を確認した上で、よりアクティブに現在の資金_約300万円を運用しないと厳しい結果が待っていることを認識した上で、株式投資での運用を合意しました。これまでは家庭の貯蓄はすべて少し特別な銀行口座に入れておき年間2%ほどの利率を稼ぐのみでしたが、これでは不足するのでアクティブな投資を実施することで決定しました。時期的にもぜろぐらと香港嫁の株漆器資産運用が1年半を超えて、ある程度知識と経験が溜まってきたのも一歩を踏み出せた大きな要因であったと思います。

購買商品の選定

運用コンセプト

運用コンセプトについてはある程度攻撃的にすることを前提に、しかしブレーキがかかるようにディフェンシブ銘柄も入れてき、年間30%程度のリターンを達成する構成です。家庭資産ですので、リターン至上主義というわけにはいきません。その意味では多少安定感を出すように心がけました。香港嫁の性格もどちらかというとコンサバティブですのでその点も配慮しました。

具体的にはオフェンシブ銘柄は、個別ではなくインデックス指数のレバレッジ商品を用いることにしました。一般投資家にとってはもはや唯一無二の武器であるインデックス指数に対して、積立投資をベースに投資を継続することで基盤を作る狙いです。そしてリターンのスパイスをつけるためにレバレッジ商品を活用することにしました。

ディフェンシブ銘柄については債権を組み込むことにしました。これは株式暴落時にマックスドローダウンを緩和するために入れています。債権自体に爆発力は期待していませんが、一部キャピタルゲインとインカムゲインの両方を期待できる銘柄があるので、それを選定して、少しでもリターンを工場できるようにしました。

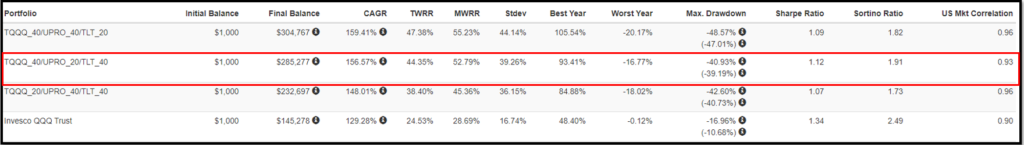

具体的なポートフォリオはTQQQ40%/UPRO20%/TLT40%の毎月積み立て購買で、暴落時には別途枚数増やして買いを入れる作戦です。下記はポートフォリオビジュアライザーで比率ごとに分析した結果です。TQQQ40%/UPRO20%/TLT40%が最もバランスがいいということで香港嫁と結論づけました。(他にも無数の案を作り、検証しましたがここでは省略します)リターンはもちろん重要なのですが、シャープ・レシオとマックスドローダウンの緩和にも重点をおいて組成しました。

構成銘柄

TQQQ

TQQQは”ProShares UltraPro QQQ”といい、日本ではほぼ取り扱いがありませんがNasdaq100の3倍ブルです。低減リスクはありますが、反面増減チャンスもあり、Nasdaq好調時には昇龍拳の如く急上昇します。最近のQQQ毎年リターンは約20%程度ですが、単純にその3倍である毎年リターン60%が狙えます。確かにボラティリティはありますが、米国ハイテクの勢いはまだまだ続くと予測していますし、また元指数はインデックスですのでシャープ・レシオも悪くないです。

UPRO

UPROは”ProShares UltraPro S&P 500”といい、同じく日本では取り扱いがないと思いますが、S&P500の3倍ブルです。誰もが認める安定感抜群のS&P500に対してのレバレッジ商品ということで、こちらも高リターンが期待できます。正直Nasdaqと比較するとより広範囲なセクターでの運用になりますので、リターン自体は劣後しますが、UPROはむしろ広い範囲での投資が可能で、カバーリングの役割で考えています。

TLT

TLTは”iShares 20+ Year Treasury Bond ETF”ということで米国20年超国債です。(レバレッジはありません)こちらブレーキとしての活用であり、債権は株式とは逆相関の値動きを見せることからバランサーとして選択しました。

目標金額とマイルストーン

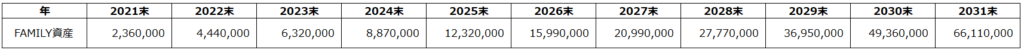

目標金額としては2年後に約700万、5年後には約1,200万円まで増やしていけるようなペースで予定しています。そのためには毎月約10万円程度の積立投資を実施しながら、暴落時には追加投資を入れていきます。追加投資は爆発力のあるTQQQへの資金投入を前提にしています。毎月の積立投資をベースにしますが、ポートフォリオ自体の構成を変更する場合や、追加投資のタイミングと金額については香港嫁と随時話し、合意して進行することに決めました。

マイルストーンですが、毎年のリターンは一定ではないのであくまでも青写真でしかないのですが以下のような推移でシュミレーションしました。

こんなにうまくいくといいのですが・・・ハイテクはこれまでほどではないにしても今後も成長が期待できますので、信じてコツコツ投資し握りしめて行きたいと思います。

まとめ

2022年は家庭資産の運用元年ということで、大きな一歩を踏み出すことができました。決して穏やかな湖面ではなく、荒波にもまれることもあるかと思いますが、その点はうまく”気絶投資”のスキルで乗り切って行きたいと考えます。家庭資産とは別途で個人の投資もこれからであると感じているので、そちらも順調に伸びて行ければいいですね。

ところで最近は早期の利上げ観測が広がり、金利に敏感なNasdaq指数がおちてきました。この展開は我々としては望むところであり、今年2022年は大きく仕込みを入れることができるかもしれません。投資し始めの段階では下落相場やレンジ相場は有利に働きますので、流れは今丁度来ていると感じています。これからは家庭資産の運用も同時に最適化して、資産運用に望みます。

コメント